В 2009 году в Россию было импортировано 559 388 легковых автомоби-лей на сумму $ 9862,3 млн.

В пятерку компаний, лидирующих в 2009 г. по объему импорта легковых автомобилей в натуральном выражении, вошли [23]:

KIA — 61 399 шт. на сумму $ 1102,546 млн.

HYUNDAI — 58 703 шт. на сумму $ 767,018 млн.

NISSAN — 53 102 шт. на сумму $ 750,438 млн.

CHEVROLET — 50 432 шт. на сумму $ 482,645 млн.

TOYOTA — 49 901 шт. на сумму $ 1054,835 млн.

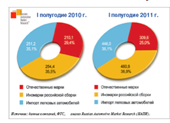

Рис.1.9. Динамика структуры рынка продаж автомобилей в России в 2010 – 2011 гг. ( отечественные автомобили – иномарки российской сборки – импортные автомобили) [23]

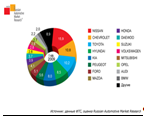

Рис.1.10. Структура марок импортируемых автомобилей в Россию [23]

По отношению к 2009 году рынок легковых автомобилей в 2010 году вырос почти на треть, а по сравнению с докризисным 2008 годом пока зафиксировано падение на уровне 37% (рис.1.9). Эксперты провели исследование результатов продаж новых автомобилей производителей, чьи ежемесячные продажи до кризиса превышали 1000 штук. Анализируя итоги 11 месяцев 2010 года в сравнении с аналогичным периодом за 2009 и 2008 год, эксперты агентства "АВТОСТАТ" пришли к выводу, что основных игроков можно разделить на три группы (рис.1.10):

Лидеры

К ним относятся шесть брендов, которые показали рост не только в сравнении с 2009 годом, но и по отношению к 2008 году. Лидер - CITROEN с показателями +36% к 2009 году и +44% к 2008 году. Успешно прошли кризис VOLKSWAGEN (+43% и +15%); KIA*(+56% и +15%); MERCEDES-BENZ (+60% и +13%); BMW (+27% и +10%); AUDI (+22% и +8%). Эксперты особен-но отмечают результат KIA, которая вышла на второе место среди иномарок. Дальше идет ровная группа - AUDI , BMW и MERCEDES-BENZ. Между ними очень сильная внутренняя конкуренция, которая и задает движение.

Догоняющие

Восемь брендов идут чуть впереди рынка и уже в 2011 году могут дос-тигнуть уровня 2008 года. Результаты 2010 года превышают прошлогодние, но еще не переросли докризисный уровень. В эту группу вошли SKODA* (+38% к 2009 г. и -9% к 2008 г.); RENAULT* (+29% и -15%); LADA (+45% и -20%); DAEWOO (+44% и -27%); LEXUS (+67 и -27%); PEUGEOT* (+15% и -27%); SUZUKI (+12% и -28%); SSANG YONG (+46% и -30%).

Отстающие

Наиболее многочисленная группа. Хотя и среди этих брендов большин-ство показывает рост по отношению к результатам 2009 года, все они демонст-рируют снижение продаж в сравнении с показателями 2008 года, причем сни-жение больше, чем в целом по рынку. В этой группе преобладают японские бренды: NISSAN (+17 и -49%), TOYOTA (+13 и -60%), а самые отстающие - MITSUBISHI (+3% и -62%), MAZDA (-25% и -69%), HONDA ( -25% и -80%). В этой же группе расположились и лидеры по объемам продаж CHEVROLET (+9 к 2009г. и -52%) и FORD (+5% и -53%).

Отставание японских брендов эксперты объясняют двумя причинами. Во-первых, это консерватизм и слабая активность развития сборки автомобилей на территории России. Кроме того, те бренды, которые уже имеют сборочные предприятия, не делают ставку на массовые модели.

Вторым фактором, сдерживающим рост продаж, является очень сильная йена, которая влияет на себестоимость и не дает возможности оперировать ценой на автомобили.

Каждый второй автомобиль, проданный в России в 2011 году , ввезен из-за рубежа. По данным аналитического агентства «Автостат» и Федеральной таможенной службы, c января по сентябрь 2011 года в Россию было ввезено 662 643 новых автомобиля. Это на 56% больше, чем было импортировано за те же 9 месяцев 2010 года [23].

Стоимость ввезенных машин в денежном выражении это – $10,8 млрд. Подавляющее число машин ввезено из стран дальнего зарубежья – на $9,6 млрд. , а из стран СНГ в Россию попало автомобилей на $0,51 млрд. Напомним, что из ближнего зарубежья в Россию импортируются Daewoo Nexia, собирае-мые в Узбекистане, и ZAZ Chance (Украина).

Таблица 1.8 Териториальное распределение основного объема продаж легковых автомобилей из Японии и Южной Кореи в России в 2009 -2010 гг. (импорт 60 - 65% через порты Балтики) [23]

|

Регионы |

Всего ввезено и продано л/автомо-билей, шт |

Моделей HUINDAI |

Моделей KIA |

Моделей TOYOTA |

Моделей NISSAN |

Моделей LEXUS |

|

Абсолютные показатели, шт. | ||||||

|

Всего по всем областям России |

1 764 369 |

130 527 |

161 746 |

138 176 |

127 077 |

14 537 |

|

Москва и Московская область |

861 330 |

50 265 |

61 009 |

37 817 |

55 288 |

6 324 |

|

Санкт-Петербург и Ленинградская область |

217 909 |

8 849 |

10 154 |

8 992 |

13 046 |

991 |

|

Относительные показатели, % | ||||||

|

% часть рынка "Москва и Московская область", % |

48,82% |

38,51% |

37,72% |

27,37% |

43,51% |

43,50% |

|

% часть рынка "Санкт-Петербург и Ленинградская область", % |

12,35% |

6,78% |

6,28% |

6,51% |

10,27% |

6,82% |

|

% часть рынка помодельно | ||||||

|

Всего по всем областям России |

100,00% |

7,40% |

9,17% |

7,83% |

7,20% |

0,82% |

|

Москва и Московская область |

100,00% |

5,84% |

7,08% |

4,39% |

6,42% |

0,73% |

|

Санкт-Петербург и Ленинградская область |

100,00% |

4,06% |

4,66% |

4,13% |

5,99% |

0,45% |

Другое по теме:

Роль и значение рынка лизинга в деятельности авиапредприятий

Кризисное состояние

экономики, одним из проявлений которого является снижение уровня производства в

большинстве отраслей промышленности, ничтожные темпы инвестиционной

деятельности, низкий технико-экономический уровень основных фондов и

необходимость повышения уровня их конкурентоспособн ...

Развитие мирового сотрудничества России в области гражданской авиации

С каждым годом всё больше и больше находят спрос за рубежом разработки

российских учёных. Но иностранные предприятия предлагают показать то, на что

способны российские учёные лишь на небольших, малобюджетных «контрактиках»,

невыгодных нам. Существуют лишь несколько крупных проектов, где р ...

Проектирование схемы организации дорожного движения на перекрестке

Рост автомобильного парка и объёма перевозок ведёт к

увеличению интенсивности движения, что в условиях городов с исторически

сложившейся застройкой приводит к возникновению транспортной проблемы. Особенно

остро она проявляется в узловых пунктах улично-дорожной сети (УДС). Здесь

увеличива ...